发表时间: 2018-09-04 │ 点击数:

非主流矿的市场份额将被四大矿山继续挤压

A我国铁矿石对外依存度高

铁矿石是指存在利用价值、含有铁元素或者铁化合物的矿石,是钢铁生产的重要原材料。铁矿石的种类很多,用于炼铁的主要有磁铁矿(Fe3O4)、赤铁矿(Fe2O3)和菱铁矿(FeCO3)。根据物理形态不同,铁矿石分为原矿、块矿、粉矿、精矿和烧结矿、球团矿等,块矿是可以直接入炉的高品位矿,粉矿和精矿需人工造块后才能投入高炉,粉矿是生产烧结矿的主要原料,精矿是生产球团矿的主要原料。铁矿石经过破碎、磨碎、磁选、浮选、重选等程序逐渐选出铁,生产1吨生铁约需要1.6吨铁矿石,铁矿石在生铁成本中占比最高超过60%。

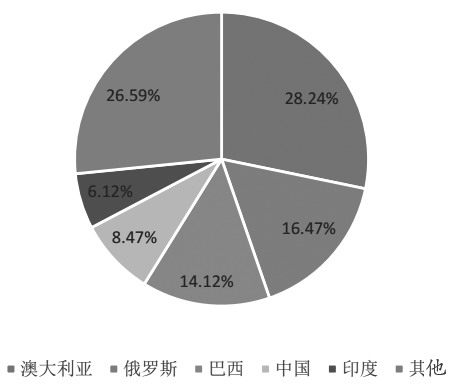

从储量看,2015年全球铁矿石含铁量达到850亿吨,其中澳大利亚、俄罗斯、巴西、中国占比最大,分别为28.2%、16.5%、14.1%、8.5%。世界铁矿石高品矿主要集中在澳大利亚和巴西。澳大利亚已探明的铁矿石资源90%都集中在西澳大利亚,主要分布在两大地区:皮尔巴拉(Pillbara)地区和中西部(Midwest)地区。巴西最大的两个铁矿区为“铁四角”和卡拉加斯,均为世界级的超大型铁矿。巴西铁矿石主要由赤铁矿组成,具有高铁、中硅、低铝的特点,是目前大型钢铁厂首选原料之一。我国铁矿石资源虽然绝对储量大,但贫矿多、富矿少,平均品位约30%,远低于世界平均水平45%。

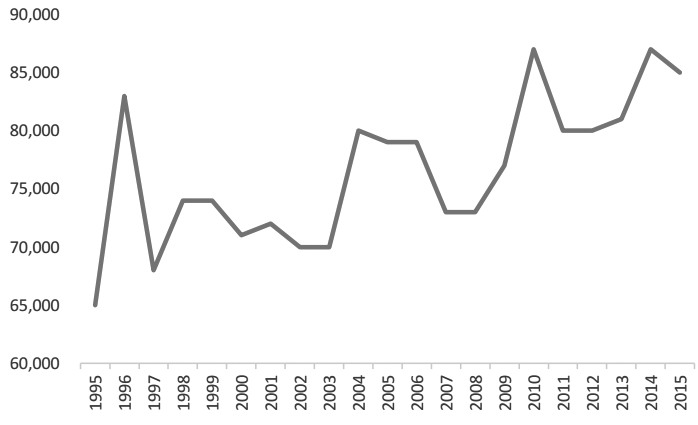

图为全球铁矿石储量(单位:百万吨)

图为2015年全球铁矿石储量分布

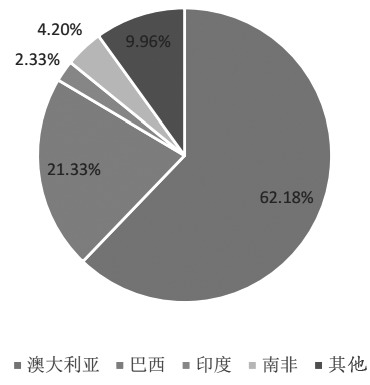

我国是世界头号钢铁生产大国,国内铁矿石由于产量、品位等原因,不能满足钢铁生产需求,因此需要大量进口铁矿石。2010年,我国铁矿石的进口依存度约63.4%,至2015年这一比例上升至88.5%。2017年,我国进口的铁矿石,62.30%来自澳大利亚、21.35%来自巴西、2.34%来自印度、4.20%来自南非。

图为2017年我国铁矿石进口来源分布

B全球产量整体呈上升趋势

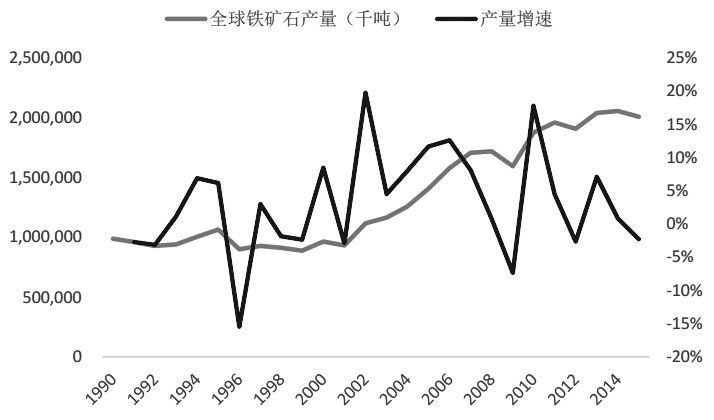

图为全球铁矿石产量及增速

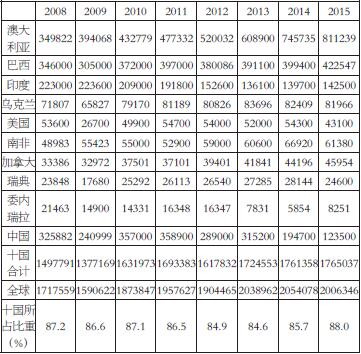

表为2008—2015年全球前10大铁矿石生产国产量(单位:千吨)

2000年以来,全球铁矿石产量整体呈上升趋势,2003—2007年为快速增长阶段,年均增长率超过10%;2007—2013年增速放缓,个别年份受铁矿石价格波动影响,产量出现下滑;2013年以后,全球铁矿石产量基本保持稳定,截至2015年年末,全球铁矿石产量为20.06亿吨。

全球铁矿石生产较为集中,南美洲、亚洲、大洋洲是近年来全球铁矿石增产的主要来源区域,这些地区主要铁矿石生产国为巴西、中国、印度、澳大利亚。

由于我国铁矿石进口量大,对外依存度高,因此全球铁矿石的供需格局主导我国铁矿石的价格。2015年,全球前17大矿业公司铁矿石年度产量合计13.75亿吨,占全球铁矿石总产量的68.54%,本文通过梳理全球前17大矿业公司产量变化,来看铁矿石未来供给趋势。2013—2017年,全球前17大矿业公司铁矿石产量快速增长,至2017年全球17强产量合计14.3亿吨,较2014年增长1.63亿吨,其中四大矿山产量10.51亿吨,较2014年增长1.58亿吨,剩余的13家公司产量3.8亿吨,较2014年增长0.05亿吨,可见全球铁矿石增量主要来自四大矿山。

目前世界铁矿石的供应呈寡头垄断的格局,四大矿山的供给优势明显。四大铁矿石生产公司分别是澳大利亚的RIO、BHP、FMG和巴西的VALE。其中VALE是全球第一大铁矿石生产和出口商,也是美洲大陆最大的采矿业公司,其铁矿石产量占巴西总产量的85%以上,主要矿产可维持开采近400年。

2013年以来,伴随着普式指数价格不断下跌,四大矿山产能不断扩张,2013年四大矿山产量合计7.7亿吨,占全球总产量的37.7%,到了2015年四大矿山总产量上升到10.07亿吨,占全球总产量的52.5%。截至2017年年底,淡水河谷产量3.67亿吨,必和必拓产量2.31亿吨,力拓产量2.82亿吨,FMG产量1.7亿吨,四大矿山合计供给10.5亿吨,目前除了FMG暂无增产计划,其余三大矿山的产量还在上升。

除去四大矿山,我们习惯将其他矿业公司称为非主流矿业公司。不同于四大矿山,全球前20大非主流矿业公司的产量基本保持稳定,截至2017年,产量合计3.8亿吨,较2013年仅增长552万吨。

表为2013—2017年全球前17大矿业公司铁矿石年度产量(单位:百万吨)

C四大矿山成本与规模优势明显

2013年以来,铁矿石62%价格从最高159美元/吨回落到最低40美元/吨,目前在60—70美元/吨区间振荡,四大矿山产量不降反而快速增长的原因何在,我们从四大矿山铁矿石成本走势寻找答案。

RIO、BHP及VALE拥有全球最早期的一批矿山,大多为露天矿,一般矿床规模较大,接近地表,开采成本低。虽然随着矿山服役年数的增长,掘进深度提高,由此产生的废石数量逐步上升,但就目前的情况来看,这部分海外矿的采选成本仍然处于全球铁矿山成本线的底端。FMG为近年新矿山,就采选成本来看,依然处于较低水平,但就整个矿山项目而言,目前面临的成本还来自于相关基础建设、物流条件、环境保护(如复垦成本)、劳动力供应及当地政策法规,甚至在经济欠发达地区,可能面临较高的税率、地方官员腐败、人身安全威胁或政治动荡。2010年起,FMG通过不断产能扩张,现金成本也呈现逐年下降的趋势。

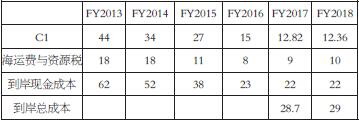

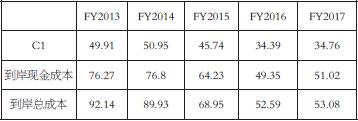

C1成本是指与现场生产直接相关的现金支出成本,包括采矿、加工、铁路运输及港口相关费用。从C1来看,四大矿山的C1成本不断降低,目前四大矿山的C1成本处于12.82—14.8美元/湿吨之间,相互之间相差不大。得益于扩产降成本的策略,近年来FMG的C1生产成本下降最为明显,从2013年的44美元/湿吨降到2018年的12.36美元/湿吨,降幅为71.9%,目前FMG的C1成本是四大矿山最低的。非主流矿Atla的C1成本也在不断下降,C1成本从2013年的49.91澳元/湿吨降到2017年的34.76澳元/湿吨(约26美元/湿吨),降幅为30.4%,但从绝对值来看,Atla的C1成本显著高于四大矿山。

表为四大矿山C1成本(单位:美元/湿吨)

表为FMG总成本构成(单位:美元/湿吨)

从到岸现金成本来看,归功于C1、海运费及资源税的减少,FMG的到岸现金成本不断下降,目前为22美元/湿吨,趋于稳定;BHP的到岸现金成本为23美元/湿吨;RIO的到岸现金成本为24美元/湿吨;受到高海运费的影响,VALE的现金成本高于其他三大矿山,为35美元/湿吨。而目前非主流矿山Atla的到岸现金成本为51.02澳元/湿吨(约38美元/湿吨),也显著高于四大矿山的到岸现金成本。从到岸总成本来看,目前FMG为29美元/湿吨,而Atla为53.08澳元/湿吨(约40美元/湿吨),二者相差约11美元/湿吨。

表为非主流矿山Atlas总成本构成(单位:澳元/湿吨)

从历史数据看,2013—2015年,当铁矿石价格出现较大幅度下跌时,四大矿山均没有因为铁矿石价格下跌而做出减产计划,而是通过继续扩产来压缩成本。

四大矿山的现金成本是其强有力的支撑,目前四大矿山现金成本支撑位在22—35美元/湿吨之间,在铁矿石价格跌破其支撑位之前,四大矿山是不会减产的,而是选择通过扩产、降低资本支出、改善生产结构、提高生产效率等方式来降本增效。而非主流矿山,由于现金成本显著高于四大矿山,当铁矿石价格大幅下跌时,非主流矿的成本线首先被突破,非主流矿的市场份额将进一步被四大矿山挤压。

综上所述,由于四大矿山的成本优势,未来全球铁矿石的增量主要来自四大矿山。