发表时间: 2022-08-08 │ 点击数:

黄金作为全球重要的硬通货,其具备商品、货币、避险三大属性;而各属性的需求变化又将不同程度影响黄金的最终表现。本文拟复盘1970年以来黄金的5轮牛市,以探索每轮牛市期间黄金上涨行情背后的重要逻辑与驱动因子。

复盘过去50年黄金三大属性驱动下的趋势性机会

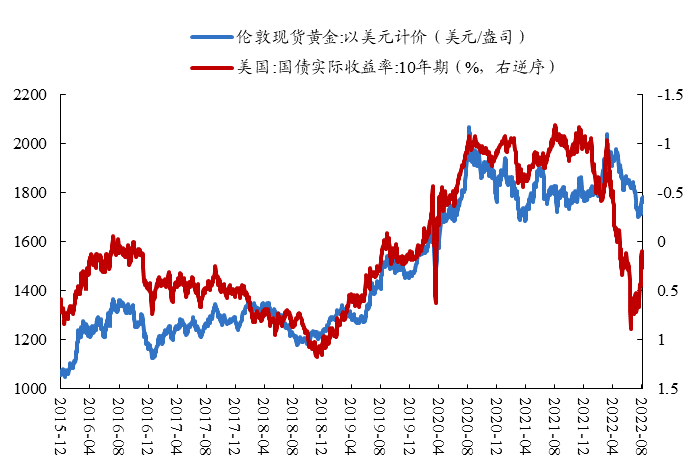

黄金的货币属性决定其价格的长期中枢走势,并对应核心观测指标为“美国实际长端利率”。究其原因:(1)黄金对冲全球经济风险、抑制通胀及零息债券的信用优势凸显。事实上,美国实际长端利率(逆序)和黄金价格走势呈现高度正相关性,系数高达0.9;(2)避险属性持续期通常较短,难以影响金价长期中枢;(3)黄金商品属性影响减弱,投资、储备等需求明显上升,导致其定价的“锚”由美元指数转向实际利率。历史上美国实际利率下行驱动黄金价格上涨的阶段可归结为以下四种情况:(1)经济“滞胀”,通胀快速抬升,长端名义利率上涨“钝化”(美国70年代);(2)经济下行压力加大叠加货币紧缩,导致名义利率不升反跌(2018年);(3)经济衰退叠加宽货币,若货币见效通胀底部企稳,名义利率继续向下(2020年);(4)经济复苏初期叠加货币宽松,名义利率易跌难升,且通胀升温(2010年)。

双属性驱动或前、后脚开启,黄金配置机会凸显

展望2022H2:美国经济已现疲态,货币紧缩对美国长端名义利率的影响已经明显弱化,叠加就业市场活跃,薪资持续上涨等,将导致美债长端实际利率“易跌难涨”。考虑到后续一旦美国货币政策转向,美元指数也将大概率走贬,意味着黄金的商品属性需求亦将增强。未来美国实际利率的下行空间有多少呢?我们统计在历史上四次美债利差“倒挂”时,美国货币政策维持“收紧”及之后转向“宽松”的期间,实际利率下行的平均幅度分别为87bp和143bp.考虑到:(1)2022H2计算实际利率的通胀指标或仍将持续高企;(2)本轮美国经济“滞胀”在货币政策转向之前,保守估计实际利率约有100bp的下行空间,这与历史经验的调整幅度基本吻合。一旦美联储货币政策转向,实际利率的下行空间将有望进一步打开。以史为鉴,在美国经济下行期间,即便货币政策依旧趋紧,实际利率下行依然将带动黄金迎来上涨行情。

复盘过去50年黄金三大属性驱动下的趋势性机会

黄金作为全球重要的硬通货,其具备商品、货币、避险三大属性;而各属性的需求变化又将不同程度影响黄金的最终表现。本文拟复盘1970年以来黄金的5轮牛市,以探索每轮牛市期间黄金上涨行情背后的重要逻辑与驱动因子。

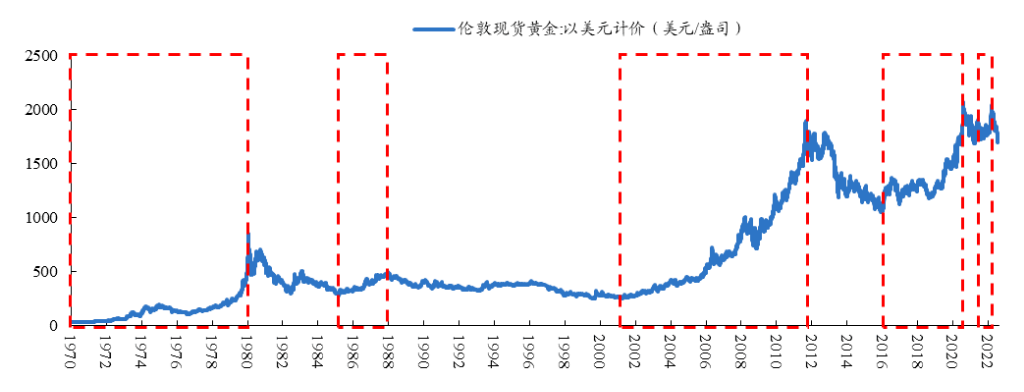

图1:1970年以来黄金的5轮牛市,包括两轮十年大牛市

数据来源:Wind、开源证券研究所

1970年1月~1980年1月,黄金三大属性需求共振,推动其迎来非货币化后的第一轮牛市。黄金价格由35美元/盎司上涨至850美元/盎司左右,涨幅超23倍。期间,黄金价格的涨幅主要由两个阶段贡献:

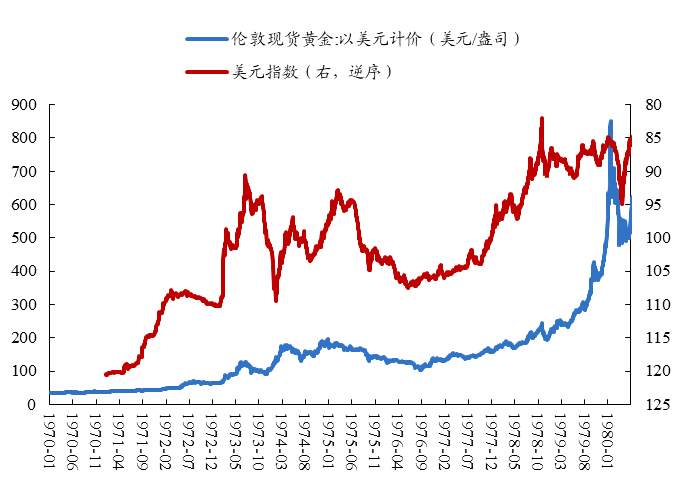

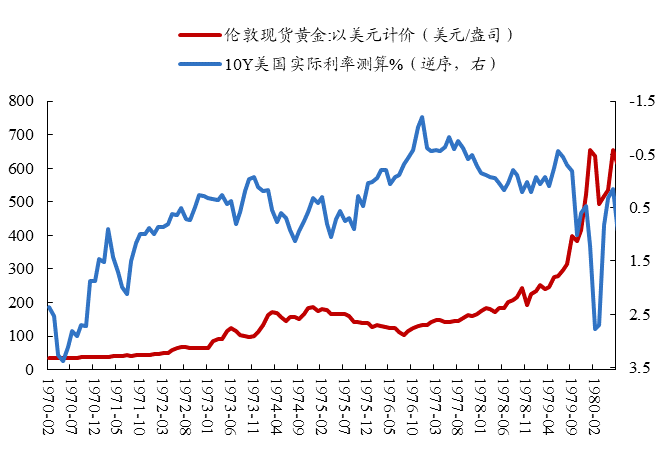

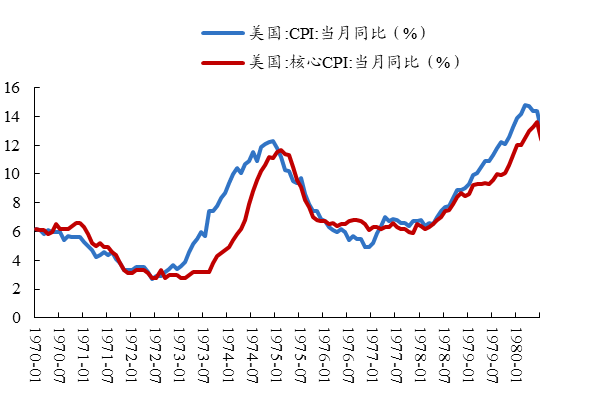

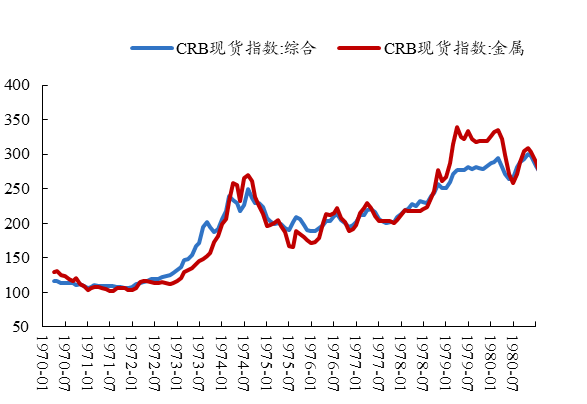

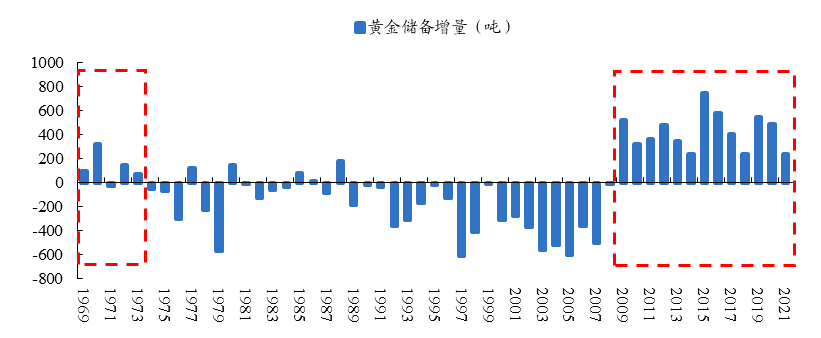

第一阶段(1970年1月~1974年12月):一方面,黄金货币属性需求明显抬升。包括:(1)美国经济陷入“滞胀”时期,凯恩斯主义失灵,经济下行叠加通胀持续高企带动实际利率下行,较大程度提振了黄金的投资需求。(2)与此同时,特里芬两难使得美元与黄金的固定比价难以维持,1973年布雷顿森林体系完全崩溃,全球央行增持黄金,亦提升了黄金的储备需求。另一方面,黄金避险需求持续加大。1973年10月第四次中东战争爆发推动石油价格上涨,第一次石油危机爆发加剧美国通胀,1974年12月最高达12.3%,此时黄金不仅具备货币属性抵御通胀,同时,亦具备较强的防御属性。此外,黄金的商品属性需求亦得到提高。期间美元指数显著下行,提升了黄金的实物需求,强化了黄金的商品属性。

第二阶段(1976年9月~1980年1月):虽然全球央行储备需求下降,但由于美国再次陷入“滞胀”,叠加第二次石油危机爆发,1980年美国通胀再创14.8%新高,且美元指数重新走贬,均带来了黄金的货币、避险及商品等三大属性需求。

图2:布雷顿森林体系瓦解,美元大幅贬值

数据来源:Wind、开源证券研究所

图3:“滞胀”时期实际利率大幅回落

数据来源:Wind、开源证券研究所

图4:大宗商品价格上涨带动下美国通胀高企

数据来源:Wind、开源证券研究所

图5:大宗商品价格上涨

数据来源:Wind、开源证券研究所

图6:1970年初和2009年后全球央行增加黄金储备需求

数据来源:Wind、开源证券研究所

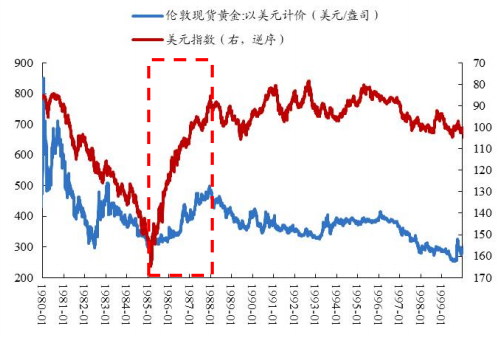

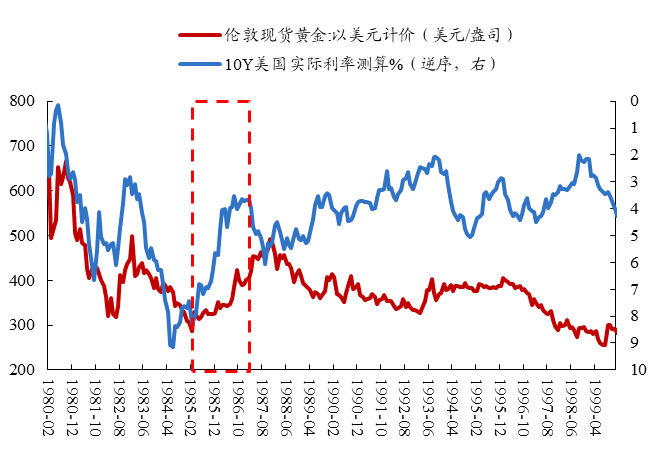

1985年3月~1987年12月,货币及商品属性需求上升推动黄金小牛市。黄金在历经5年的持续下跌后迎来了两年多的上涨行情,涨幅约76%。一方面,美国经济下行,GDP增速由1985年的4.2%下降至1987年的3.5%,且CPI未见明显回落。期间虽然美国货币政策依然偏紧,但长端名义利率随经济明显下行,导致美国实际利率最终趋于下行。另一方面,美元呈现单边贬值趋势,尤其是在1985年9月广场协议签订后,美元贬值速度加快。1985年2月底至1987年底美元贬值幅度达48.1%。

图7:1985年~1987年美元指数大幅贬值

数据来源:Wind、开源证券研究所

图8:基本面走弱带动实际利率下行

数据来源:Wind、开源证券研究所

2001年4月~2011年9月初,黄金迎来非货币化后的第二轮大牛市。黄金价格由256美元/盎司左右上涨至1895美元/盎司,涨幅高达6.4倍。期间,黄金上涨可分为三个阶段,在不同阶段中其驱动因素不同。具体如下:

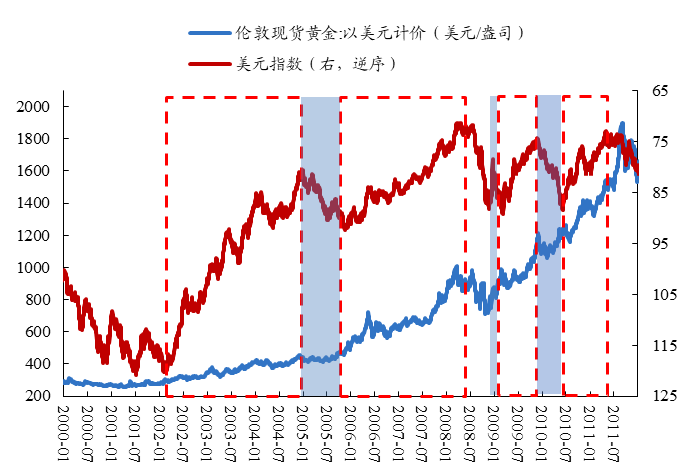

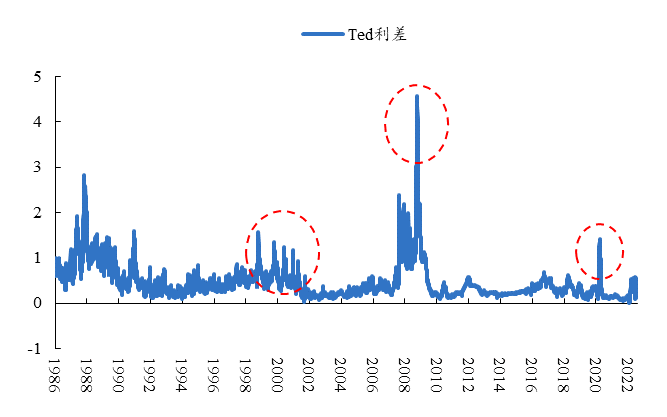

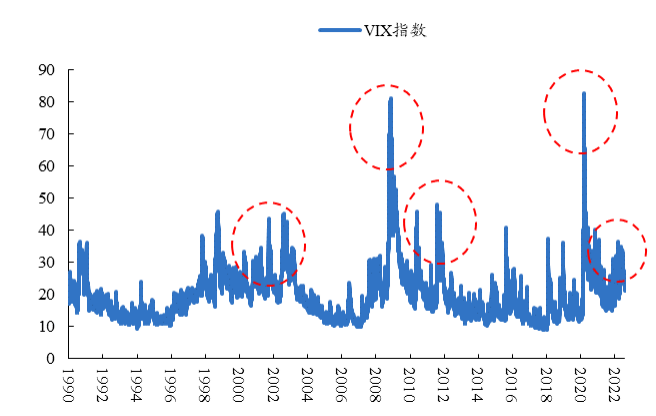

第一阶段(2001年4月~2003年):商品与避险属性共同推动黄金价格上涨。包括:(1)美元指数趋势贬值,带动黄金商品需求攀升,成为该阶段驱动黄金价格上涨的主要因素之一;(2)2001年9月“911”恐怖袭击和2003年伊拉克战争均在短期内推升避险情绪,Ted利差扩大且VIX指数上升,加大了黄金的避险需求。期间,美国经济通缩压力显著,经济放缓叠加宽货币虽然令长端名义利率下行,但通胀下行更为明显,导致实际利率中枢反而震荡抬升,即货币属性需求未见明显上升。

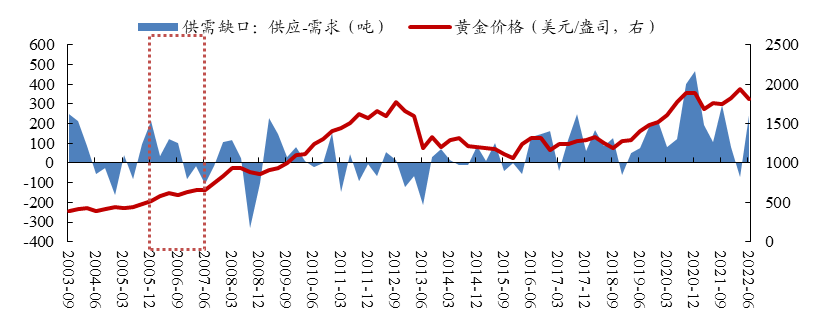

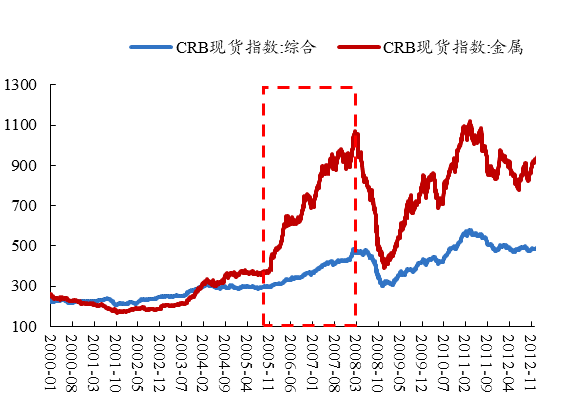

第二阶段(2004年~2006年):货币与商品属性共同推动黄金价格上涨。2004年5月美国经济开始走向“过热”,美联储启动货币紧缩政策,但截止2004年12月由于通胀上涨更为明显,导致实际利率由2.25%降至1.59%。显然,货币属性需求上升,推动黄金价格上涨。2005年9月~2006年5月虽然美国经济放缓、通胀回落,但美联储货币紧缩方向未变,导致实际利率回升、美元走强。期间,供需缺口(供给-需求)由2005年供过于求约211吨降至2006年的-80吨缺口,主要受益于全球最大的黄金ETF基金(SPDR)上市交易增加了投资需求,以及工业需求旺盛,意味着期间货币属性与商品属性均对黄金上涨起到了较为重要的作用。

第三阶段(2007年~2011年9月初):货币属性主导、避险与商品属性助推黄金行情。一是美国经济下行叠加其货币宽松,令美国实际利率趋于下行,即便2010年美国经济复苏,但在美联储货币宽松和通胀预期抬升的背景下实际利率仍处于下行态势;二是期间美元指数中枢呈现趋势性下行;三是2008年12月~2009年2月和2010年2月~5月期间,受次贷危机和欧债危机影响,市场避险情绪升温,黄金与美元同涨。这意味着,货币、商品及避险属性均作用于黄金,推升其价格趋势性上涨。

图9:美国实际利率走势与黄金价格呈现高度负相关性

数据来源:Wind、开源证券研究所

图10:2005~2006年黄金开始供不应求,供需缺口明显扩大

数据来源:Wind、开源证券研究所

图11:大部分时间美元和黄金价格呈现负相关性

数据来源:Wind、开源证券研究所

图12:2005~2006年大宗商品价格大幅上涨

数据来源:Wind、开源证券研究所

图13:风险事件发生时Ted利差扩大,避险需求上升

数据来源:Wind、开源证券研究所

图14:风险事件发生时VIX指数上升,避险需求上升

数据来源:Wind、开源证券研究所

2015年12月底~2020年8月初,黄金迎来非货币化后的第三轮大牛市。黄金价格由1049美元/盎司上涨至2067美元/盎司,涨幅接近97%。期间,黄金价格上涨可分为两个阶段:

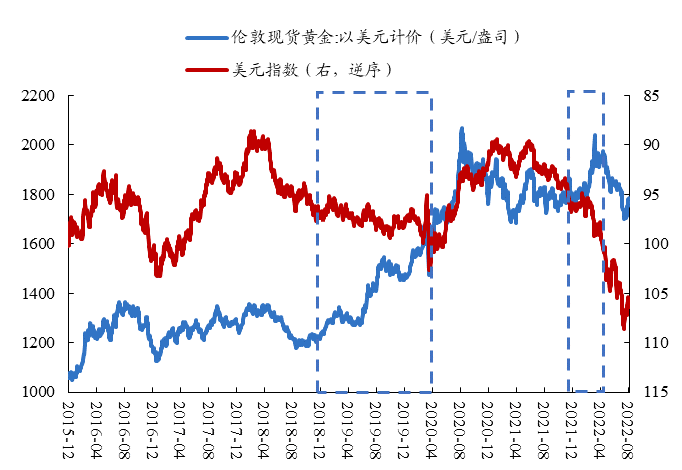

第一阶段(2015年12月底~2018年9月),商品属性主导,货币与避险属性助推黄金价格上涨。具体分析:一是货币属性需求上升。2015年12月~2016年7月期间,虽然美联储货币政策处于紧缩周期,但2016H1美国复苏力度依然偏弱,叠加通胀底部回升,导致实际利率下行;2016年12月底~2018年4月美国经济由复苏走向“过热”,通胀持续攀升,导致实际利率依然易跌难涨。二是美元指数中枢趋于贬值,令黄金的商品属性需求增加。三是2016年英国脱欧、2018年中美贸易摩擦等加剧世界经济不确定性,避险情绪短期也推动黄金价格上涨。

第二阶段(2018年10月~2020年8月初),货币属性主导,避险情绪主推黄金价格上涨。一方面,虽然2019年8月之前美联储货币政策仍处于紧缩阶段,但美国经济下行压力加大导致长端利率不升反降,并拖累实际利率下行。2019年8月之后,美国货币政策转向宽松,2020年更是重启QE,从而进一步推动实际利率趋势下行。另一方面,2020年初新冠疫情冲击避险需求提升。期间,美元指数与黄金价格同涨,主要因为美国与他国经济预期差值处于扩张叠加疫情影响,避险情绪贯穿该时期。

2021年4月~2022年3月初,避险属性主导,货币属性为辅推动黄金震荡向上。虽然美国通胀持续抬升,但美国10年期国债收益率亦趋于上行,导致实际利率下行幅度并不明显,黄金震荡向上。2022年2月~2022年3月初黄金加速上涨,其背后逻辑则是俄乌冲突爆发推升全球避险情绪,黄金与美元同涨。

图15:美元与黄金价格负相关,但出现阶段性背离

数据来源:Wind、开源证券研究所

图16:2015~2022年8月美国实际利率与金价负相关

数据来源:Wind、开源证券研究所

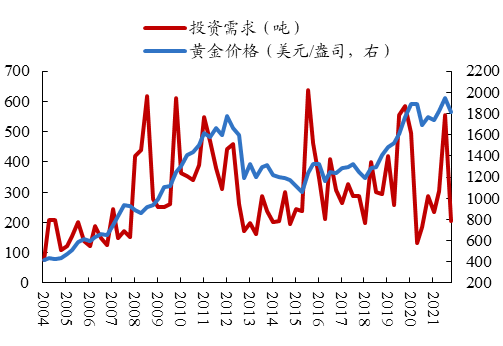

综上,1970年以来黄金的三大属性相互交织驱动黄金价格上涨,根据前文复盘我们发现:黄金的货币属性决定其价格的长期中枢走势,并对应核心观测指标为“美国实际长端利率”。究其原因:(1)次贷危机以来,全球经济波动率抬升、发达国家开启长期、大规模货币宽松,叠加通胀的显著攀升,导致黄金对冲全球经济风险、抑制通胀及零息债券的信用优势凸显。事实上,美国实际长端利率(逆序)和黄金价格走势呈现高度正相关性,系数高达0.9;(2)避险属性持续期通常较短,难以影响金价长期中枢;(3)2004年以来,伴随着黄金的投资、储备等需求远超过黄金消费、工业黄金等商品实物需求,意味着黄金定价的“锚”将由美元指数,转向实际利率,即商品属性的影响力减弱。

历史上美国实际利率下行驱动黄金价格上涨的阶段可归结为以下四种情况:(1)经济“滞胀”,通胀快速抬升,长端名义利率上涨“钝化”(美国70年代);(2)经济下行压力加大叠加货币紧缩,导致名义利率不升反跌(2018年);(3)经济衰退叠加宽货币,若货币见效通胀底部企稳,名义利率继续向下(2020年);(4)经济复苏初期叠加货币宽松,名义利率易跌难升,且通胀升温(2010年)。

图17:黄金的投资需求与价格走势高度正相关

数据来源:Wind、开源证券研究所

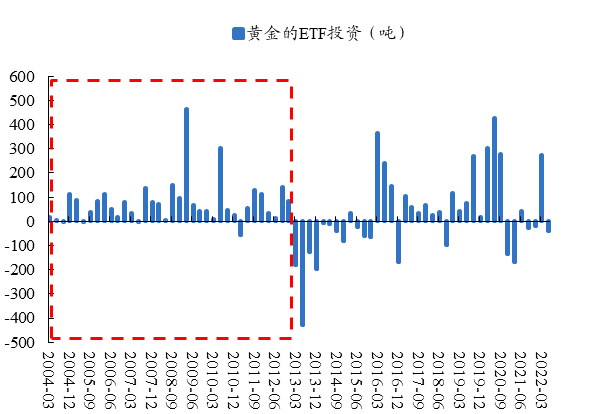

图18:2004年之后黄金的ETF投资增多

数据来源:Wind、开源证券研究所

美国“滞胀”在即,黄金的货币与商品属性需求均有望趋势上升

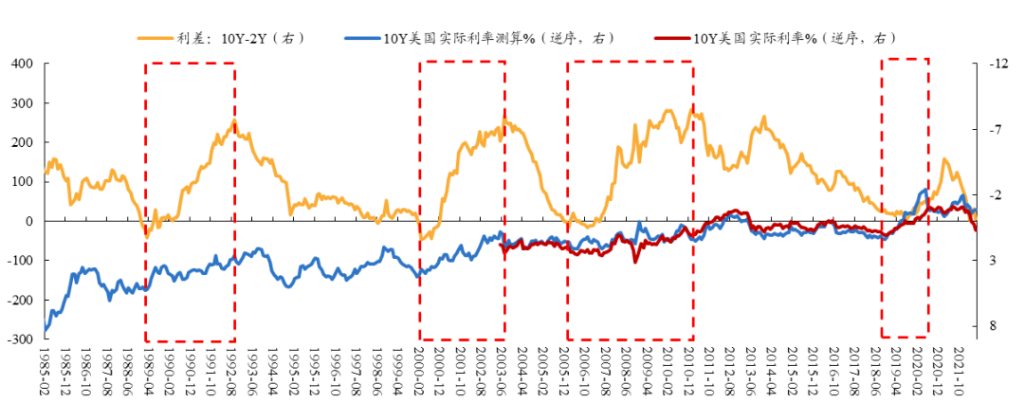

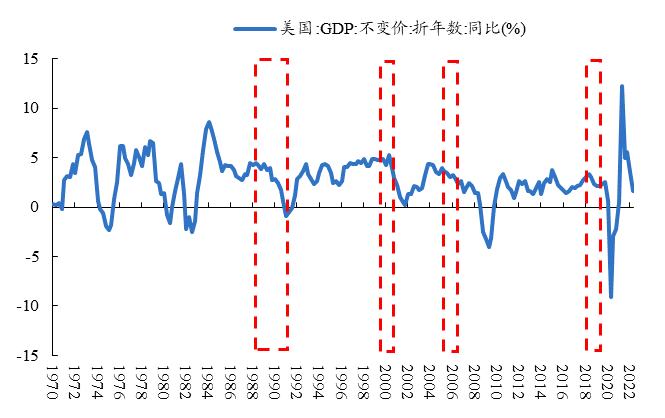

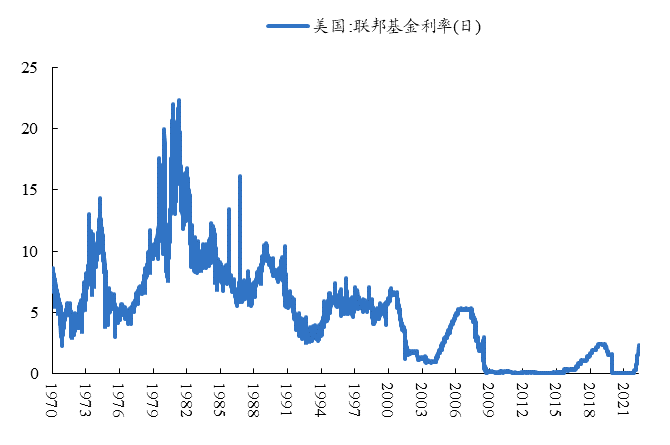

2022年3月以来黄金价格开始回调,主要因为黄金货币属性的需求疲弱所致。具体来看:俄乌冲突加剧全球通胀,美联储同时开启加息和缩表,令美国实际利率趋势上行,并伴随着美元升值。展望2022H2:美国经济已现疲态,货币紧缩对美国长端名义利率的影响已经明显弱化,叠加就业市场活跃,薪资持续上涨等,将导致美债长端实际利率“易跌难涨”。美债“10年期减2年期”倒挂与“10年期减3个月”利差已由200bp以上显著收窄至仅20bp左右。这意味着美国经济“滞胀”风险抬升,符合前文所归纳的实际利率或下行的情况。考虑到后续一旦美国货币政策转向,美元指数也将大概率走贬,意味着黄金的商品属性需求亦将增强。

未来美国实际利率的下行空间有多少呢?回溯1989年以来,美国10年期和2年期国债收益率的利差共出现过四次“倒挂”,分别为1989年、2000年、2006年和2018年;随后,货币紧缩政策或维持3~10个月出现转向。基于历史上四次“倒挂”时点,我们统计在美国货币政策维持“收紧”及之后转向“宽松”的期间,实际利率下行的平均幅度分别为87bp和143bp,即平均每次实际利率会下行合计约230bp.考虑到:(1)计算实际利率的通胀指标,往往采用过去三年通胀及未来两年预测通胀的平均水平,意味着2022H2即便美国CPI高位开始回落,但因基数效应该通胀指标或仍将持续高企;(2)基于四次“倒挂”且货币收紧期间,单一经济指标放缓或带来名义利率下行幅度的中位数约为-15%,意味着本轮美国经济“滞胀”或导致10年期国债收益率降至约2.4%左右水平,即在美联储货币政策转向之前保守估计实际利率也有约100bp的下行空间。这与上述历史经验约87bp调整幅度基本吻合,一旦美联储货币政策转向,基于历史回测均值情况,意味着实际利率的下行空间将有望进一步打开。事实上,参考“2015年底~2016年7月”和“2018年10月~2019年8月”,在美国经济下行期间,即便货币政策依旧趋紧,实际利率下行依然带动了黄金的上涨行情。

配置建议:(一)站在流动性复苏初期,把握经济结构中或率先复苏的制造业机会,依然坚定看好“新半军”为代表的成长风格。尤其重视300~600亿市值的中盘成长,配置“毛利率+营收”双升且估值合理的行业,包括:电池、电机电控、储能、光伏、风电、机械设备和军工等;(二)静待国内经济驱动力“反转”及流动性加速扩张,左侧配置基本面高度依赖于流动性的券商;(三)把握趋势性大周期机会,重点关注:船舶制造业;(四)把握趋势性大周期机会,重点关注:黄金。

图19:1980年10年期和2年期美债收益率的利差共出现过四次“倒挂”

数据来源:Wind、开源证券研究所

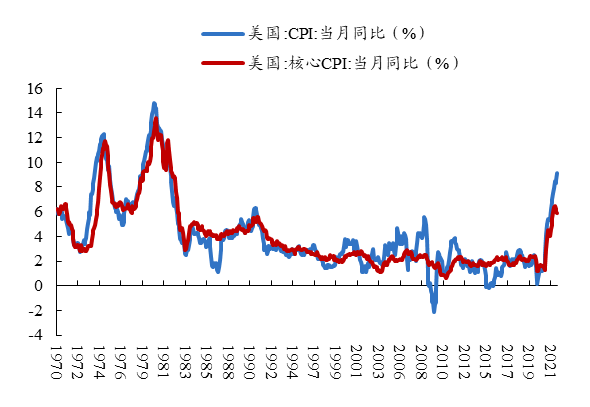

图20:美国通胀持续创下历史新高

数据来源:Wind、开源证券研究所

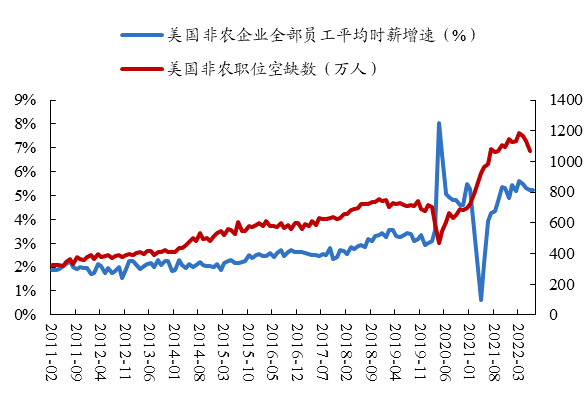

图21:美国非农时薪增速仍维持高位

数据来源:Wind、开源证券研究所

图22:历史上长短端利差“倒挂”后经济趋于下行

数据来源:Wind、开源证券研究所

图23:历史上长短端利差“倒挂”后货币政策趋于宽松

数据来源:Wind、开源证券研究所

风险提示

(1)美国“滞胀”周期短于预期;(2)美国货币政策转向慢预期