发表时间: 2024-02-19 │ 点击数:

2023年,中国钢铁内需呈现出三大特征:地产需求走低,基建托底,制造业发力。近年来产业政策对特定下游制造业如汽车,造船和能源等行业的支持,终于成就中国经济面临挑战时的推进器,进而带动中国钢铁内需在2023年的增长。

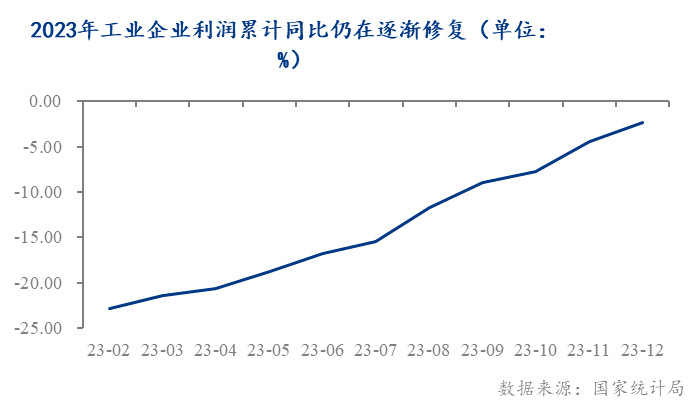

2023年下半年,宏观经济政策从货币政策为重,逐步转向以财政政策和产业政策合力推进经济成长的格局。“稳中求进”和“先立后破”的政策宣示和各地两会目标都提出了2024年制造业将会是经济发展的重心,所谓“立”。需注意2023年工业企业利润仍在修复,或影响制造业投资信心,因此需把握政策发力点,“心有所定”方能“御风而行”。

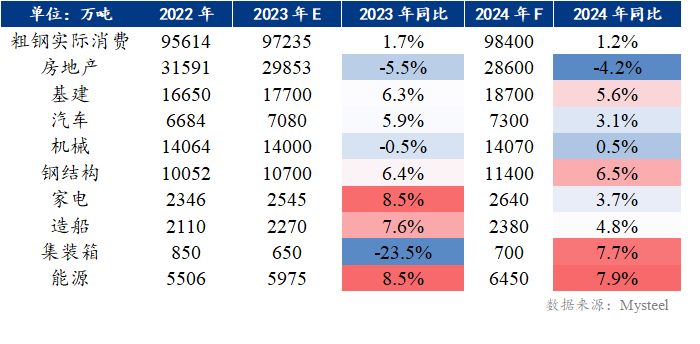

由此推算2024年中国钢铁内需的消费量增长(表1):

预计2024年粗钢消费量年比增长1.2%,增幅较2023年减缓,体现“稳”;在下游用钢行业中,预计能源、集装箱和钢结构将带动粗钢需求高增长;而船舶、汽车和家电制造等行业,在经历了增长后,今年的增速或将放缓。

基建仍将托底2024年钢材需求(见黑色产业研究服务部于 2024 年 1 月 16 日发表的文章《后疫情时代的基建投资新常态》),但地方债压力下,需求增速继续放缓。同时,需注意今年钢铁需求增长的地区化差异拉大。从对12省的基建项目的审批限制和制造业产业集群的分布来看,预计今年经济强省的用钢需求增长或将快于内陆省份。

表一:中国钢铁内需2024年展望及2023年回顾

【正文】

一、2024年制造业经济发展的“立”之重心

从年初地方两会的报告分析,2024年地方政府将制造业作为推动经济增长的核心产业。各地政府大多聚焦新兴产业、交通水利和能源三个领域,利于拉动用钢需求的增长。

需要警惕的是部分制造行业仍存在产能过剩、产能利用率低下的问题。2023年企业盈利状况不佳,全年利润增速维持在低水平,或对2024年整体制造业投资意愿和能力造成抑制,从而导致制造业主动扩大资本开支的意愿相对受限。因此,需要依赖财政政策和产业政策的协同作用刺激需求。但需注意2023年工业企业利润仍在修复,或影响制造业投资信心,因此需把握政策发力点,“心有所定”方能“御风而行”,寻找2024年钢铁消费的结构亮点。

在下游用钢行业中,预计2024年能源、集装箱和钢结构将带动粗钢增长高增长;而船舶、汽车和家电制造等行业,在经历了增长后,今年的增速或将放缓。

1. 预计2024年能源、集装箱、钢结构行业保持良好发展势头,将成为用钢需求的高增长行业

目前,传统能源投资仍然占据能源投资的主体地位,但增速放缓,结构优化,向清洁低碳方向转型。中国作为全球第一个以清洁能源投资为整体投资和经济增长的主要驱动力的大型经济体,一直在可再生能源和绿色技术方面投入关注与财政支持。中国坚持绿色发展理念,推进能源结构优化和能源清洁低碳转型。2023年,中国电动汽车、锂离子蓄电池和太阳能电池这“新三样”产品合计出口1.06万亿元,同比增长29.9%。这是“新三样”产品出口首次突破万亿元大关。

由此可见,2024年能源行业的用钢需求增长,主要是由于能源结构的转型升级,以及能源安全和绿色发展的战略需求所驱动的。能源包括新能源在今年仍将保持较高的增长速度,而且有利支持中国内需和出口增长。因此,预计能源行业2024年用钢需求同比增长7.9%。

2023年集装箱行业销量仅170万TEU,创下2021年以来的最低点。预计2024年,随着集装箱需求的逐步恢复,叠加全球贸易的复苏和集装箱更新周期的到来,2024年集装箱销量有望增长至250-300万TEU,其中更新需求约占70%,带动热卷需求增长。因此,预计集装箱行业2024年用钢需求同比上升7.7%。

2023年钢结构出口量持续增长,出口金额增幅较小。钢结构广泛用于制造业和基建,受益于广泛的政策持续支持,消费端仍有较强的增长潜力。预计钢结构行业2024年用钢需求同比增加6.5%。

2. 汽车、家电、船舶行业出口市场消费趋于饱和,但内需改善和海外需求仍有潜力,2024年用钢量增速或将放缓

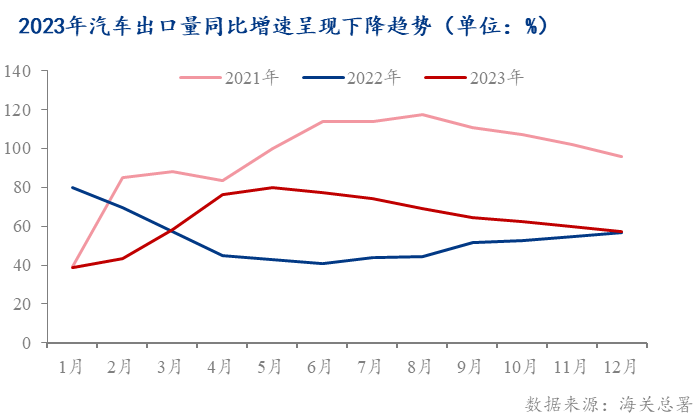

2023年汽车出口对总销量增长的贡献高达55.7%,其中新能源汽车已经成为推动中国汽车出口的核心动力。2023年新能源汽车出口量为120.3万辆,同比增长77.6%。因此,2024年中国汽车出口量仍有望维持增长的态势,尤其新能源汽车占比仍将提升。但受国际市场需求放缓、国内市场竞争加剧等影响以及潜在海外对华汽车出口的政策限制,2024年汽车出口量增速相较23年或有所减缓。预计2024年汽车行业用钢需求同比微增3.1%,增速较23年微降。

中国家用电器产品出口量也取得了同比增长。2023年,家用空调出口创造了历史新高,全年累计出口量同比增长8.3%。在产业政策加速推动数字化转型和智能制造的过程中,智能家电和绿色家电已成为发展的主导。预计2024年,家电行业仍有较强的需求支持,房地产政策的宽松实施将为城市住房的刚性需求和改善性置换提供有利的条件,而与房地产密切相关的家电行业,总体需求将得到提升。但由于中国电器产品在一些国家和地区面临着贸易壁垒和制裁措施,如关税、反倾销、技术封锁等,这将会增加中国电器产品的出口难度和风险。预计2024年家电行业用钢需求同比增长3.7%,增速较23年大幅收窄。

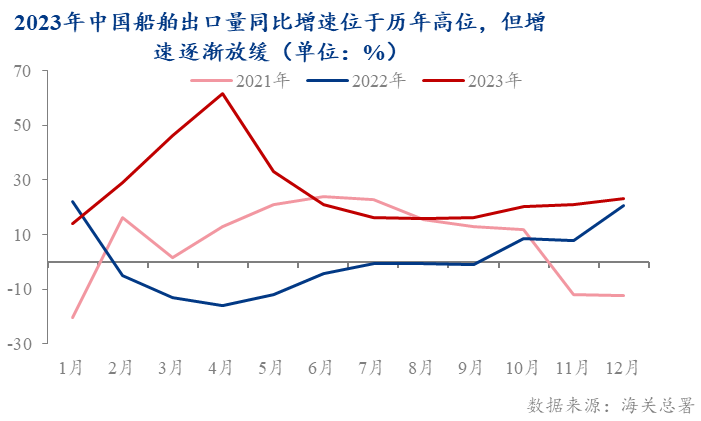

中国船舶制造业在2024年将继续保持稳健发展势头;受益于国际航运市场需求的复苏,造船完工量、新接订单量、手持订单量均有望维持在较高水平,国际市场份额继续领先。但是,2024年造船完工量将达到历史新高,而新接订单量不及2023年,导致用钢需求的释放存在时滞效应。同时,国际航运市场的绿色环保要求将进一步收紧,促使船企加大对绿色动力船舶的研发和生产,这将对造船用钢的数量和结构产生一定的影响。预计2024年船舶制造业用钢需求同比增加4.8%,增速较23年缩小。

二、基建仍将托底2024年钢材需求

2024年,中国将积极落实“三大工程”,并通过新增国债和PSL重启等财政政策措施,为基建的用钢需求提供一定的支撑。2023年,中国基建投资累计同比增速维持在8%以上,为经济增长提供了稳定的基础;预计2024年,基建投资增速将低于去年水平,对用钢需求增量的贡献有限。后疫情时代,基建对经济的托底作用增强,财政约束的前提下难以成为主要驱动。“三大工程”带来的新增投资可能在 1-2 万亿,作用于房地产与基建投资比例约为 7:2,但用钢强度和总需求不及同等数量商品房投资的用钢需求。

仍要警惕财政政策可能引发的基建投资区域分化现象。2023年第四季度,国务院对12个债务压力较大的省市(内蒙古、辽宁、吉林、黑龙江、广西、重庆、贵州、云南、甘肃、青海、宁夏)下达了暂缓或停止一些国家资助的基建项目(涉及交通、基建、棚改区改造等)的指令,目的是防范和化解地方债风险,减轻财政负担。被叫停的基建项目主要是一些收益较低,建设过剩但又容易积累负债的项目,如高速公路、民用机场、轨道交通等。

此外,这些地区并非制造业发展的主要产业集群。我国先进制造业集群从空间分布上看呈现出东强西弱、一带三核两支撑的特点。一带是指沿海地区,三核是指环渤海核心、长三角核心和珠三角核心,两支撑是指中部地区和西部地区。这些集群覆盖了制造强国建设的重点领域,如新一代信息技术、高端装备、新材料、生物医药等,成为引领带动重点行业和领域创新发展的重要力量。

因此,2024年基建投资或将向沿海地区等经济强省倾斜,尤其是在超大、特大城市开展的“三大工程”(保障性住房、城中村改造和“平急两用”公共基础设施建设)带来的相关基建需求。结合当下制造业的产业集群分布情况,预计经济强省2024年的用钢需求增长或将快于内陆省份。

三、2024年地产用钢仍保持同比下行

2024年,房地产仍面临着行业低迷的严峻挑战,政策端将进一步放松以刺激需求,但同时也要坚守“房住不炒”的底线,加大金融监管力度,防范风险。因此,我们预计2024年房地产投资额和销售量或将延续下滑趋势,但下降幅度或有所收窄。总体而言,尽管2024年房地产政策将持续宽松,但消费端对政策刺激的反应较为迟钝,对用钢需求的后续释放空间有限。同时,房地产领域从商品房向保障房和城中村改造等方向转型,也会抑制用钢需求的增幅。

总体来看,2024年制造业将会是经济发展的重心,带动钢铁需求增长。在下游用钢行业中,预计能源、集装箱和钢结构将带动粗钢增长高增长;而船舶、汽车和家电制造等行业,在经历了增长后,今年的增速或将放缓。基建仍将托底2024年钢材需求,但地方债压力下,需求增速继续放缓。同时,需注意今年钢铁需求增长的地区化差异拉大。预计2024年地产用钢仍保持同比下行。

(来源:我的钢铁网)