发表时间: 2024-03-18 │ 点击数:

进入3月市场消费启动速度相对偏慢,刚需支撑尚存,所幸产量在2月底到3月初呈现一个低位,对于市场去化库存带来便利。迫使3月底到4月初,库存拐点会有所体现,而产量则是3月中旬开始回升,预计3月底会达到一个高点,4月份则继续维持3月底水平。这样来看,供应4月份或将高于3月份,日均约高2万/天,在需求继续维持刚需的情况下,库存先出拐点,初始降速尚可,进入4月后降速预期放缓。不过就从板带市场结构而言,基本面矛盾并不突出,相比其他几个黑色品种而言相对较好。从消费结构看,主力制造业和出口,整体弹性不佳,需求可爆发的空间有限,这对于市场结构而言,也仅是对比下偏强。目前看钢厂点对点仍有利润,但不复产的核心场而言就变成了“现金流枯竭而引发的危机”。

从国内宏观趋势而言,QE预期尚存,但实际推动力则相对偏弱,目前政策支撑点均以长周期为主,短周期影响不大,这很难给予市场信心难以带来较大的回升。国内的CPI预期仍有继续回升的动力,但当前向PPI的传导动能偏弱,因此从宏观层面而言,矛盾短期仍较难改观。

从Mysteel热轧平衡表测算看,4月份日均供应量较1季度会有一个回升预期。从库存的角度看,压力并不算大,未来6周内会有2周呈现一个加速去库的情况,但后期去库斜率或将继续放缓。不过从这样的角度推算,社库的累库高度虽然不会有过多的变化,但库销比的情况则会同比下降。因此从路径推演看,无消费爆发点出现,钢厂利润会逐步缓和,但其订单则较难回升,价格月均会出现重心下移的过程。就当前钢厂所表现出来动作来判断,板带材的产量在逐步回升,短期备库偏少,消费主要以刚需和补库为主的情况下,小错配预期则会体现,但黑色系均偏弱的情况下,难以完全带动板带材回升。

一、3-4板带材供需基本面

1、热轧板带材3-4月份供应结构环比或将继续走强 4月总产量日均回升1-2万吨

从3-4月份的产量预估看,3月份总量环比基本呈现持平,而4月份总产量随着钢厂点对点利润好转,铁水的偏向性较强,产量回升的空间尚存。就目前利润看,年后钢厂点对点利润随着原料价格的回落,从点对点20元/吨,回升至当前的160元/吨,虽然完全成本无法覆盖,但较其他品种相比仍算相对不错。

据Mysteel了解,钢厂4月份订单随着价格的上涨而呈现不饱满的情况,部分钢厂降价接单的情况较为突出。整体矛盾仍继续围绕,从华北钢厂在手订单看,基本维持在5天以内,所幸卷板的的售卖流动性较好,这也是虽然利润一般,但仍能继续生产的核心原因,但这并不是支撑市价的主要原因。

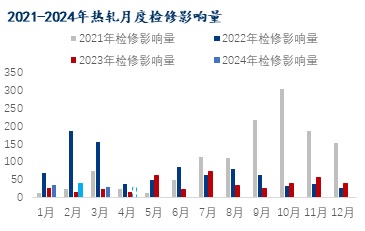

图1:钢厂检修量对比

图2:华北热轧钢厂即时利润

2、热轧板带材3-4月份需求端情况

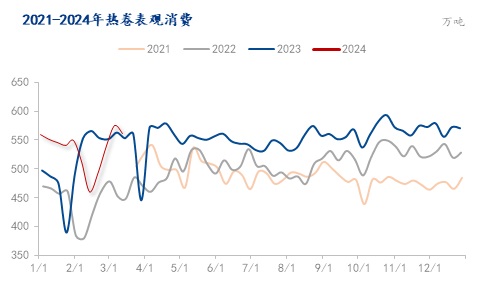

2024年,3-4月份进入传统需求旺季,但随着消费进度同比放缓,整体拿货动力逐步下滑,市场带动力呈现下滑。分结构看,制造业与出口整体处于相对平稳,但拖累项也较为突出,从目前各项债的发放情况而言,速度依然偏缓,这也导致了前端施工在“化债”的概念下,毕竟没钱就难有实物工作量。这也是拖累整体市场的核心问题,接下来则是要看信心如何恢复与海外何时出现QE的转变时间。因此下游在这个时间段,就导致了4大消费行业,地产、基建下滑,制造业与出口,短期持平,但拿货主要以低价刚需补库。

从数据层面看,钢材整体的库销比较往年呈现斜率放缓,铁水同比处于低位的态势,从厂库角度看,核心在于信心以及其他的问题,导致流动性缺失,迫使资金链环节压力增大。 “销售-再采购-再生产”的链条不顺畅。从时间端看,消费当前处于一个复苏的阶段,但驱动力暂时没有特别积极,这也是导致投资信心被抑制所引发压力的点。就目前看如果没有外力介入,消费点爆发问题较难解决。

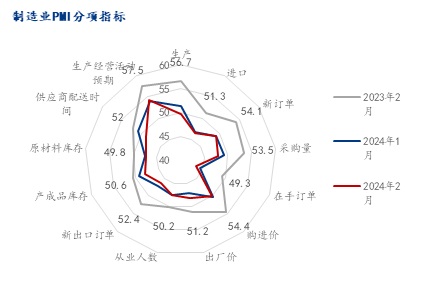

图3:2月底PMI同环比图

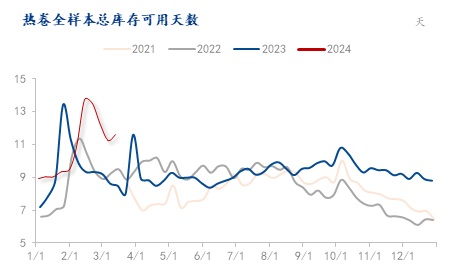

图4:热轧品种库销比&表观消费

二、3-4月份板带材的核心支撑点

1、海外经济继续维持通胀预期相比国内略好 产成品出口或将继续维持

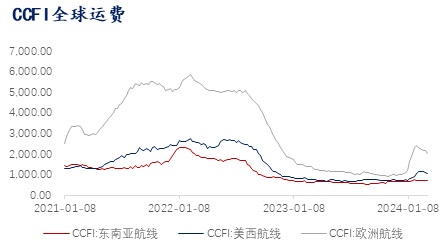

目前美国虽然其失业率回升,但其CPI与核心CPI继续呈现回升,整体通胀结构依然存在,对于这样仍需观察的情况下,3月份降息预期偏低。而消费端耐用品进口量继续维持高位,这也体现了经济活力与消费活力尚存,而这一情况也代表了其采购或将继续维持。除美国外,其他区域从船运费的角度看,并没有走弱迹象,下游端产品出口反馈订单尚可,而且主要以制造业产品和基建类构建为主,因此产成品出口消费或将给国内市场带来支撑。

图5:全球CCFI运费

2、制造业消费韧性尚存 结构性补库依然存在

目前从制造业PMI消费情况看,成品库存在逐步去化,原材料库存偏低但较去年持平,这对于需求支撑则尚存。但反观,其新订单与在手订单略偏少,这对于其采购动能则偏差。就这样的结构而言,没有强有力的刺激的消费点,对于采购而言或将继续以刚需为主,主动大幅增库或者拿货的可能性较难出现。这就意味着消费尚存,但弹性偏差,整体可上升的空间就极其有限。

三、3-4月份国内板带材主要的风险点

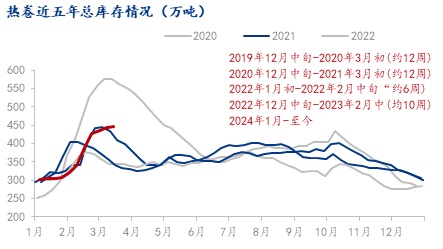

1、库存总量边际较高 库销比高位徘徊 去库斜率或将放缓

进入3月旺季后,消费并没有呈现预期的回升,从库存角度看,累库虽然有一定下降,但去库斜率没有明显的下降。一方面是产量在逐步回升,另外一方面则是消费预期被逐步证伪,消化和失去信心支撑对于去库难以带来强支撑。

近期的逻辑看,钢厂目前看原料库存虽然不高,但补库的资金相对紧张,在铁水没有达到230万吨/天的平衡点之前,难以形成向上挤压利润的结构。这一问题从当前政策端考虑,没有外力的情况下,供需双弱,去化库存的格局或将继续存在。

图6:热轧总库存历年累计周期

2、政策支撑被证伪 资金处于紧张状态 回款速度依然缓慢

淡季旺季,预期被证伪。数据与实际情况共振,导致信心缺失。外加货币流动市场M1没有额外增量,这使得市场对于政策支撑度再度落空。而未来1个周内,宏观经济数据+美联储议息,对于市场制压仍然存在,压力或将继续保持。

各地专项债政策逐步公布,但总增量速度偏差,导致市场节奏会出现变化,特别是后期对于资金回款到位仍无明显上升的话,实物工作量则难以回升。就目前看,项目资金回款同比极慢,外加流通端资金紧张,这均对市场造成心态制约。

图7:混凝土搅拌站资金回款率

3、供增虚弱的结构下 短期形成向下寻找利润空间

4月份就调研看,铁水复产量较3月份仍有回升,不过从原料端的供应在未来1个月并不会呈现大幅减弱。这对于原料与铁水的平衡点调整后仍然要达到230万/日,原料才能出现去库结构。但从当前铁水220万/天的情况看,未来1个月较难恢复到平衡点,原料累库速度虽有可能放缓,但仍会继续累积。而材的消费比则在复产预期下,或将继续呈现下滑,这也造成了产量弹性大于消费恢复的弹性,对于价格支撑并不利。因此从基本面的情况看,重心依然属于向下的走势。

总结

从3月份的情况看,最大的支撑就是制造业和出口,而最大的利空则是前端施工资金紧张。从这个结构看,利空在“化债”的背景下属于偏中短期影响,而政策推出的利好则属于中长期支撑。这样的情况下,在短期没有强有效的政策支撑,对于市场信心难以改观,需求结构就会以刚需形式的最小量为主,这对于材的供应与消费难以呈现匹配,对于价格则会起到向下制约。就4月份看板带材短期压力或将缓和,特别是区域结构会发生改变,华东或将呈现最强的结构,对于价格平均水平则预期会在3700-3900元/吨之间。

就后期看,需要注意的点在于:1、铁水底部出现,回增速度不快,原料重心继续向下;2、材的复产动力增强,消费如无外力(政策)改变的情况下,库销比或将继续上升;3、4月份钢厂接单压力尚存,出口压力增加,内需矛盾增加的情况下,供需矛盾问题仍会继续累积。

(来源:我的钢铁网)